ANA、JALには一定の条件を満たしクレジットカードを保有することで、ほぼ無期限で上級会員になれる制度があり人気です。それぞれ、SFC(ANAスーパーフライヤーズ)、JGC(JALグローバルクラブ)と言われる制度ですが、そのクレジットカードは利用スタイルにより最適なカードは異なります。私(旦那)は、2017年にSFCの資格をえて、定石と言われている「ANAスーパーフライヤーズゴールドカード(VISA)」を保有していたのですが、この度詳細に検証を行った結果、別のカードの方が適しているという判断となり切り替えました。

ちょっと細かいですがあまり話題になっていない観点も考慮しました。1つのアプローチとしてお役に立てば幸いです。

はじめに

航空系マイル活動の目的は、多くの人がマイルを貯めて特典航空券を獲得することになると思いますが、もう一つ、一定数のマイラーがチャレンジするのが航空会社の上級会員資格の取得になります。上級会員になると、混み合うチェックインの際にプライオリティカウンターが使えたり、待ち時間もラウンジが使えたり、優先搭乗や優先的な座席指定など搭乗時の快適性が向上し、また、特典航空券の枠が多少取りやすいといったメリットが享受できます。そんなに搭乗回数が多くないのであれば実益としては大したことないともいえますが、せっかくの旅行・フライトの際にストレスフリーというのは一定の価値があるともいえます。

こうした上級会員制度は、ほとんどの航空会社で設定されており、それぞれの航空会社(+それらの所属するアライアンスの航空会社)で1年間に一定のフライトをこなすと与えられる会員資格になります。通常そうした上級会員資格は有期限ですが、JAL、ANAにおいては、資格を獲得した際に特定のクレジットカードを保有すれば、その保有期間ずっと有効になる制度があります。

この制度を活用し、1年間だけ頑張って飛行機に乗りまくり(修行と言う)し、資格を獲得(解脱と言う)し、このカードを取得するという活動が人気です。そして、それぞれの会員制度の名前が、ANAでスーパーフライヤーズ(SFC)、JALでJALグローバルクラブ(JGC)になります。

スーパーフライヤーズ(SFC)

ANAのwebサイトでは、スーパーフライヤーズ会員は、スーパーフライヤーズカードの保有者ということで、カード自体は以下のように説明されています。

スーパーフライヤーズカードは「ダイヤモンドサービス」メンバー、または「プラチナサービス」メンバーのお客様がお申し込みいただけるクレジットカード機能付・年会費有料のカードです。

クレジットカード機能付きのカードということで、あくまでクレジットカードは機能の1つということです。なかなか深いです。

SFC会員資格

そしてそのプラチナサービスメンバーになるための条件が、ずばり1暦年で50,000プレミアムポイント(=マイル)の獲得です。これはかなりハードルとしては高めで、実際にANA便に乗る必要があり、お金と時間がかかります。お金に関しては最低でも40万円程度はかかると言われています。しかしながら、それにより一生ラウンジやプライオリティを得られるのであればというのであれば、取得する価値はあると考える方が多いということです。

私たちは海外旅行が趣味ではありますが、こちらに記載の通り、特にアライアンスにこだわらず(長距離の場合には)安いビジネスクラスを狙う戦略をとっています。ビジネスクラスの場合は格安でもラウンジや空港でのプライオリティ待遇は得られるため、修行してまで獲得するメリットはそれほど感じていなかったというのが実状です。

という方針ではありますが、私(旦那)は一時期海外出張が続いていた時期があり、スーパーフライヤーズの資格が得られたため、ありがたく加入、継続させていただいております m(_ _)m

スーパーフライヤーズの特典

スーパーフライヤーズ(の資格であるANAマイレージクラブのプラチナステータス)になると以下のような特典(抜粋)が得られます。

- 予約:セールの優先

- 予約:座席指定

- 予約:特典航空券の枠拡大

- フライト:優先カウンターでのチェックイン

- フライト:預け入れ荷物許容量優遇

- フライト:セキュリティのプライオリティーレーン

- フライト:ラウンジアクセス

- フライト:優先搭乗

- 上級会員資格:スターアライアンスゴールド

- マイル:獲得マイルのボーナス

スーパーフライヤーズカード(SFC)の特典

そして、プラチナステータス自体の期限は1年ですが、その期間中にスーパーフライヤーズ会員となると以下のような特典が加わります。

- 上級会員資格:カード会員である期間中のスーパーフライヤーズ特典の維持

- マイル:獲得マイルのボーナス

- マイル:クレジットカードのポイントのマイルへの交換

- マイル:更新時にボーナスマイル

- ポイント:年間4ポイントのアップグレードポイント付与

重要なのは1点目で、基本的にはこれを目的にスーパーフライヤーズカードを保有します。

コロナ禍になり、何気に5点目の恩恵による国内線でプレミアムクラスへのアップグレードも受けられました。SFCでなければポイントが足りずにこちらも実現できていなかったため一定の価値を感じました。

スーパーフライヤーズカード(SFC)一覧

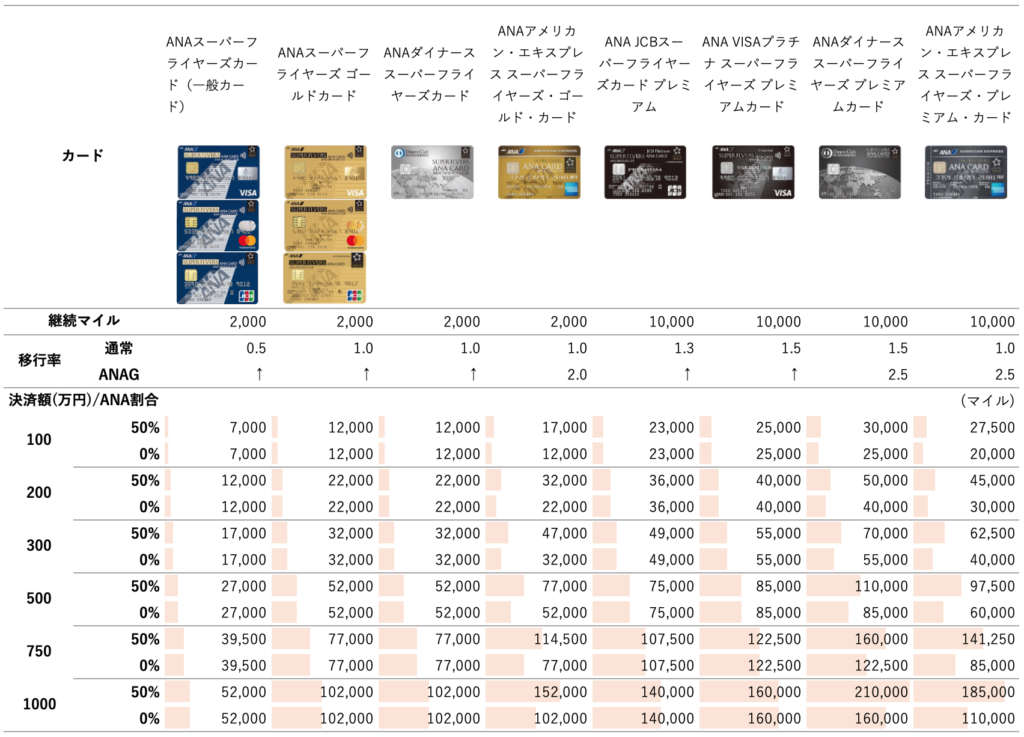

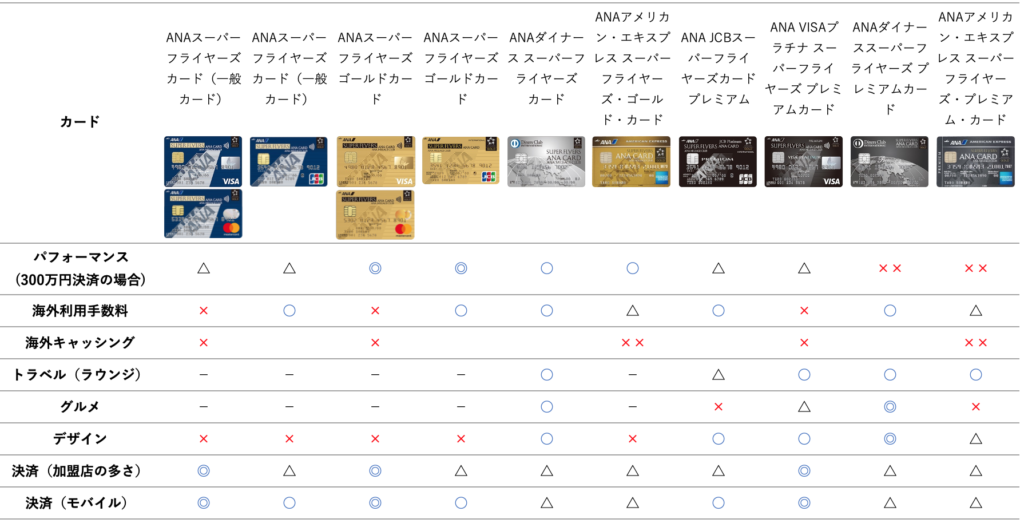

そのSFCですがこれだけのラインナップがあります(クリックで拡大します)。

スーパーフライヤーズカード基本情報比較

概観として(同じカードでのブランドバリエーションを別にカウントして)一般カードが3種、ゴールドカードが5種、プレミアムカードが4種あります。

ANAスーパーフライヤーズカード(一般)、ANAスーパーフライヤーズゴールドカードはそれぞれVISA、マスターカード、JCBのバリエーションがありますが、発行会社の違いにより仕様が異なるのでJCBは分けて考えます。VISA、マスターカードで仕様に違いはありませんが、VISAはプレミアムへのアップグレード(切替え)が審査なしに可能ですので将来的にそうした方向を視野に入れるのであればVISAを選ぶのがいいかと思います。

一般カードは、マイルへの移行レートを標準的なレート(100円=1マイル)に上げるためには別途年会費が必要で、ポイントの期限も短めの2年に設定されているため全てをマイルに変える場合は2年に1回負担が必要で、実質的なランニングコストは11,275+5,500÷2 → 14,025となり、この違いであればゴールドの方が使い勝手が良いという判断が多いです。以下比較ではあえてこのマイルアップは行わない形で算出しています。

一般的には、ANAスーパーフライヤーズゴールドカードのVISAを選ぶのが定石とされています。

比較検討ポイント

というカードラインナップに関して以下のポイントを検討しました。結果的に非常に細かい内容になっていますが、決済額、特に海外利用額などにより最適なカードは変わってきますので、参考になればと思います。

年会費

SFCは一般カードでも11,275円ということで、年会費無料のクレジットカードが溢れる時代にかなり高めですが、特典を考えれば止むを得ないとも言えます。レンジとしては、一般カードで11,275円、ゴールドカードで16,500〜34,100円、プラチナ以上のプレミアムカードは77,000〜170,500円です。

ボーナスマイル

カードの分類ごとにボーナスマイルの加算率が異なります。

ANAマイレージクラブのステータスが、ブロンズ、プラチナ、ダイヤモンドの方は、それらの加算率の方が大きい(ブロンズ40〜55%、プラチナ90〜105%、ダイヤモンド115〜130%)のでここは意識する必要はありません。そちらがノンステータスの場合はこれらカードの加算率が有効となり、一般で35%、ゴールド40%、プレミアム50%になります。差は微々たるもので、カード選定に影響するような違いはないかと思います。

旅行障害保険

幸運なことに今まで旅行障害保険にはお世話になったことはなくあまり細かくみていないポイントです。利用付帯だと旅行の手配、移動手段をカードで決済している必要があり注意が必要です。自動付帯でそれなりの金額がついていればまあ良いかということで、この点では全てのカード特に問題ないかと思っています。

プレミアムカードやアメックスなどでは、遅延した時やロストバゲッジなどにも保証があったりするようですが、私たちは過去にロストバゲージを食らった際、結局めんどくさくて何もしなかったこともあり、今後も多分何もしないだろうということであまり価値を置いていません。

決済額毎の獲得マイル

それぞれのカードでの獲得マイル(100円当たりに統一した場合)は下表の通りです。カードによっては少額決済が多い場合などはこの比率を大きく下回る可能性があるのでご注意ください。

また「ANAグループでのご利用」で移行率が異なるカードがあり、その比率も考慮してパターン別に計算してみました。ANAグループでの決済割合は修行僧でもせいぜい50%程度かと思います。年間決済額ごとに、ANAグループでの決済割合が50%/0%のケースでの計算にしてみました。年間獲得マイルということで更新時の継続マイルも加味しています。

決済額毎の獲得マイル比較

我が家の場合は、年間の決済額は300万円強、そのうちANAグループ決済は、、、ほぼゼロです。チケットはANA便でもホテルと組み合わせて楽天トラベルで買うケースもあり、空港でANA FESTAでの使用はありますがおそらく年間1万円は超えません。ということで、標準的な100円=1マイルの移行率で32,000マイル(うち2,000マイルは継続マイル)、100円=1.5マイルのプレミアムカードの場合でも55,000マイル(うち10,000マイルは継続マイル)ということで、その差は23,000マイル程度です。1マイル2円換算で46,000円程の違いです。

また、マイルに変えてしまうとそこから有効期限が3年となってしまいますが、期限のないポイントで温存すれば、マイルの期限切れを意識する必要がなくなるのはメリットと言えます。逆に一般カードの2つは、期限設定が2年と短めでその点でも不利ですね。

決済額毎の年間収支(獲得マイル価値-年会費)

獲得価値-年会費でまとめたのが下表です。1マイルの価値は、国際線エコノミーで2円程度、ビジネスクラスで4円程度で計算されることが多いです。ただ、ビジネスクラス4円で見るのは、(例えば、ヨーロッパ往復ビジネスクラス40万円に対して特典航空券の場合95,000マイル → 1マイルあたり4円強というのがベースですが)実費で40万円を払う事がないのであれば、実質的なコスト削減効果(=マイル価値)としてこの値を使うのは適当ではないとも思います。私たちはヨーロッパ往復に実費で出すのはせいぜい25万円/人程度であり、マイル価値としては多少厳し目に1マイル2円程度で見ることにします。都合上あまり有利な条件で手配できていない実感がある方はもう少し低めで見た方が実際の獲得価値に見合った計算になるかと思います。

決済額毎の年間収支(獲得マイル価値-年会費)比較

これで見ると、決済額300万円(うちANAグループでの決済ほぼ0%)のケースでは、獲得マイルだけで元が取れるカードは88,000円のプレミアムカードまでという感じです。他のベネフィットを金銭価値に換算すれば、、、ということもあるでしょうが厳しめに見た場合はこの辺の評価になるでしょう(こうした計算としては、後述のプライオリティパスの年会費全額などをそのまま回収額に加算しているケースもよく見かけますが、そもそもその価格設定自体を妥当と思っておらず実費として払う事がないのであれば回収額に加算するのは適切ではないかと思います)。

300万円程度の決済額でマイル価値を2円に置いた場合は、移行率が高く、継続マイルも大きいけど年会費が高いプレミアムカードよりも、やはり年会費16,500円のSFCゴールドが一番のパフォーマンスと言えます。

全ての決済額レンジで16,500円のSFCゴールドは優秀ですが、決済額が300万円以上で、ANAグループ利用が多い場合には、アメックスSFCゴールドのパフォーマンスが上回ります。そして決済額が600〜700万円を超えてくると、ANAグループ以外の利用が多い場合はVISA、JCBのプレミアムカードが有利になります。年会費が16万円以上のアメックス、ダイナースのプレミアムカードは年会費がある程度ペイできるのは最低でも500万円以上でANAグループ利用がそれなりに占める場合になるかと思います。出張の立て替えが多い方などは一応合理性が成立する可能性があるかもです、その場合でも獲得マイルから見たパフォーマンスは、VISA、JCBのプレミアムカード、16,500円のSFCゴールド、アメックスSFCゴールドが優秀ですけどね。

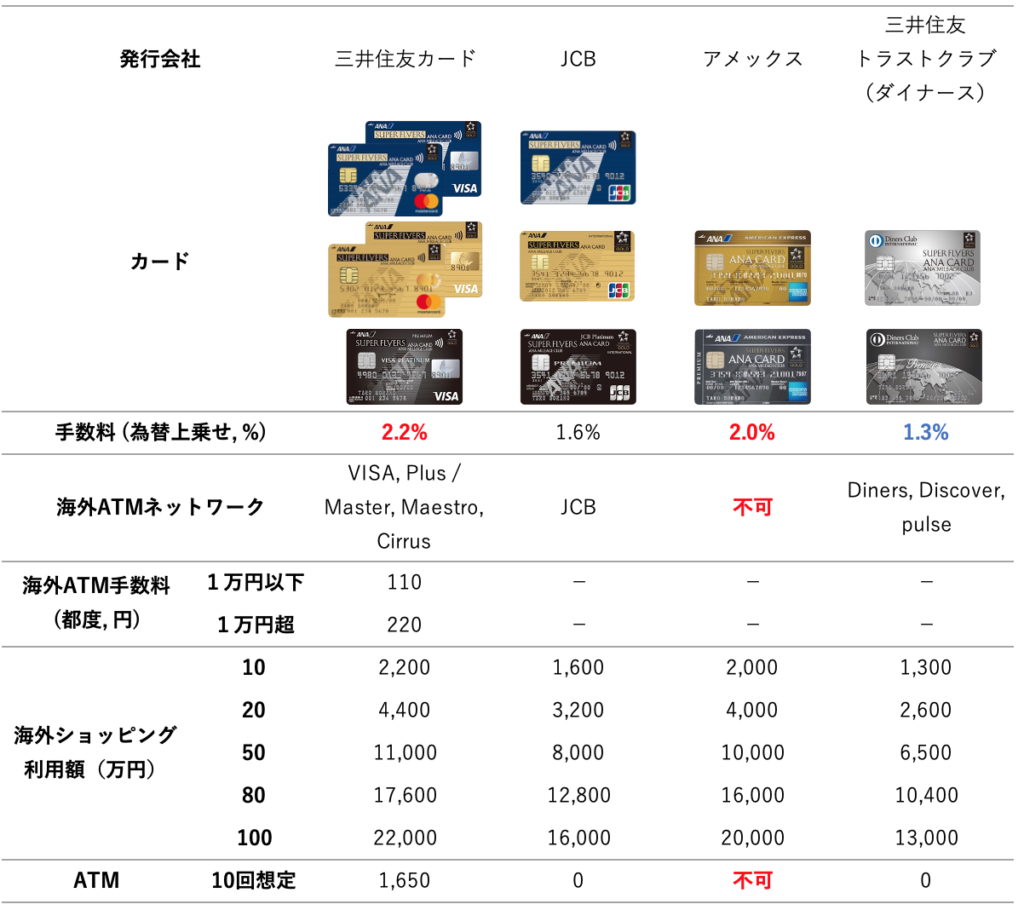

海外利用時の手数料

これは外貨決済の時に為替レートに上乗せされて請求されます手数料で、個別にいくら負担しているのかが分かりにくくあまり大きく話題にされませんが調べてみると結構な違いがあります。

海外決済手数料、海外ATMキャッシング対応・手数料比較

海外キャッシング

まず、アメックスは海外キャッシングができないという点が、現地通貨の確保をキャッシングで行なっている私たちには致命的です。また、三井住友カードは海外ATMの手数料を取るのも110円(1万円以下)、220円(1万円超)と少額とはいえちょっと印象良くないですね。。。海外利用が多い方は注意が必要です。

私たちのケースでは、コロナ前の直近3年は、年3回くらい海外旅行に行きトータル130万円〜230万円程度の利用額でした。230万円の年は両親をハワイに連れていった特殊性があり、今後も予算としては130万円程度に抑えたいと思っています。そのうち、航空券が1番割合が多く50〜80万円程度、航空券は日本発が多いので円建決済が多いですが、海外発券の場合は現地通貨建決済となり海外利用に当てはまります。ホテル、その他のコストは基本的に現地通貨建決済で海外利用に該当するので、年間では80〜100万円程度が海外利用になります。

海外手数料トータル

こちらも決済額ごとに手数料額を計算してみました。年会費とマイルの還元率で有利だった三井住友カードは、この手数料が最も高額です。利用額が80万円のケースで、17,600円、さらにATM利用が10回(1万円超、1万円以下半々)とすると計19,000円程度になってきます。逆に一番安いのはダイナースで10,400円で、なかなか馬鹿にならない差になります。インターナショナルなイメージのあるアメックスも実は2.0%と高めです。

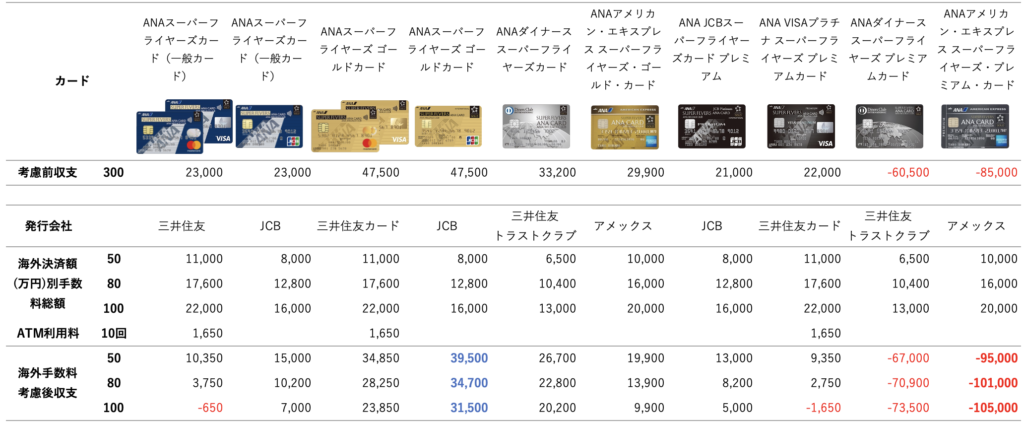

カード毎の年間収支に加味してみてみました。個人的な年間総決済額300万円(ANAグループ利用0%)、海外利用50〜100万円の場合のみを示します。

決済額300万円(ANAグループ利用0%)における海外手数料考慮後の収支

(獲得マイル価値-年会費ー海外手数料)比較

ここまでで考えるとSFCゴールド(JCB)が一番コスパがいい感じです。同じSFCゴールドの中でもJCBと三井住友カードで結構な差がでます。一方で、三井住友トラストクラブ(ダイナース)はこの手数料が安いので、海外利用が多くなればなるほどその差は小さくなります。年間150万円を海外で使う場合はダイナースの方がコスパが良くなります。

決済手段

最近では、カードを用いた決済方法自体もスワイプ&サインから、IC&PINコード認証、さらには非接触&PINコードと変化してきています。また、スマホ決済も一般的になりつつあり一度経験すると手放せない便利さです。特にジョギングの時など携帯のみでなんでも完結できると荷物が少なくてすみ非常に便利です。各社の対応状況をまとめてみました。

発行会社ごと(ブランドごと)の決済対応

これはカード発行会社の努力だけでなく、国際ブランドの影響もあるとも言えますが、VISA、MasterCardの三井住友カードが圧倒的に優秀です。国内ではiD、海外ではそれぞれVISA Touch、MasterCard Contactlessが使えます。モバイル決済もApple、Androidとも対応していますが、AndroidはiDのみで実質的に国内利用だけです。続いてJCBが頑張っています、JCB Contactlessはおそらく海外規格で海外でも使えるかと思います。JCBはブランド自体の浸透がネックとなるかもしれませんが、それはAmex、Dinersにも言える話ですので、少なくともその2社よりは使えそうです。Amex、DinersのSFCカードは非接触決済に対応しておらず、モバイル決済も共にAppleのみ(AmexはQuickPayと共にAmex Contactlessも使えるので海外でも使えます)となっています。

私たちはiPhoneユーザーですので、一応いずれのカードでも国内ではモバイル決済可能です。海外では携帯だけで出歩くことはまだあまり考えなくてもいいかと思っており、QuickPayでも私たちの生活圏ではそれなりに不自由ないのでいずれのカードでも必要最低限OKとの判断しています。

カード毎の独自付加機能

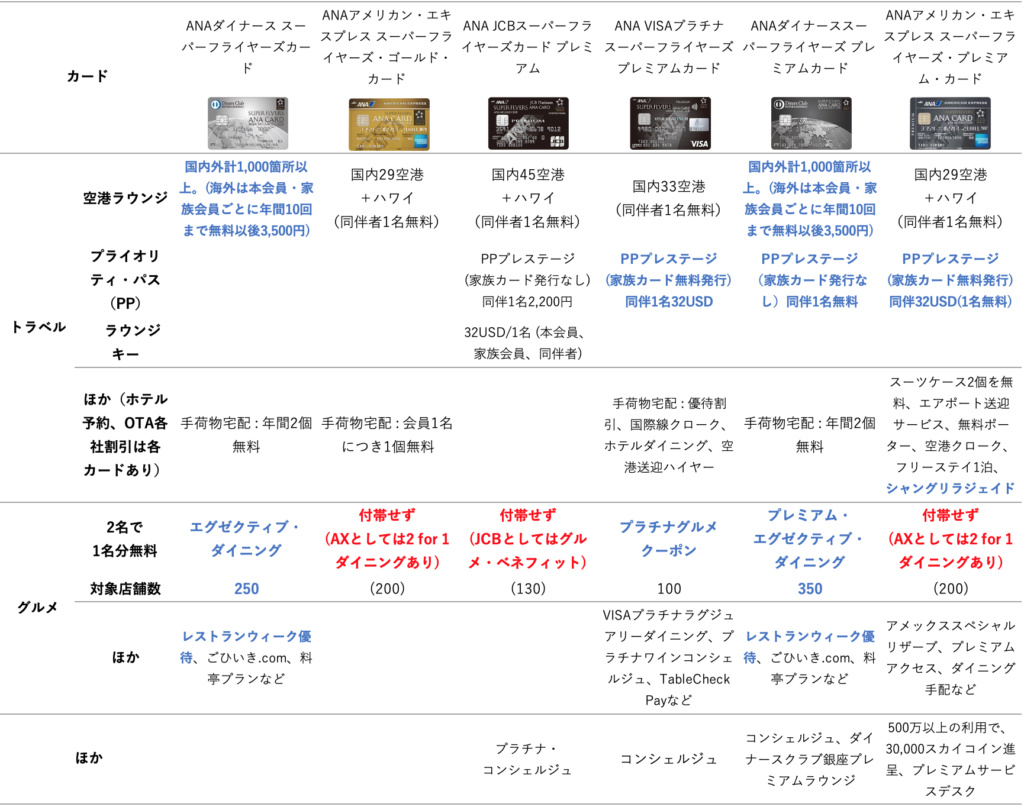

年会費が16,500円までのカードは基本的には決済機能+旅行障害保険+ANAのスターフライヤーサービスに対しての価格設定であり、特に目立った独自付加機能はありません。30,000円以上の各カードはいろいろと独自付加機能があります。

カード毎の主要個別付加機能比較(抜粋)

空港ラウンジ

これは普段からビジネスクラスで手配する方は特にメリットを感じにくい部分かと思います。私たちは長距離のケースはビジネスクラスで手配することが多く、またSFCがあるのでエコノミーでもスターアライアンスの場合はラウンジアクセス可能です。ラウンジが使えないケースは、香港や台湾など近場にLCCで訪れる場合、もしくは、ヨーロッパやアフリカ域内などでリージョナルフライトを別に手配した場合でしょうか。そうした利用シーンはそこまで多くない感じです。

プライオリティパス

世界1,300以上のラウンジアクセスが可能ということで非常に人気が高い会員サービスです。プレミアムカードはいずれもこのプライオリティパスがつきます。私たちは2人で旅行することが多いので、2人入れないと困りますが、JCB SFCプレミアム以外は同伴1名無料もしくは、家族カードで発行できるのでその条件を満たせます。JCBは、同伴者の料金が2,200円と他に比べると安めの設定ではありますが実費負担が発生するとなるとちょっとためらわれますね・・・

私(旦那)は、別のサービスでプライオリティパスを保有していますが、同伴者は有料でほとんど出番はありません。ちなみに一番安くプライオリティパスを保有したい場合は、楽天プレミアムカードで年会費は10,000円です。

ラウンジキー

プライオリティパスと同様の仕組みで1,100以上の提携ラウンジを持ちます。JCBの2つは、本会員、家族会員、同伴者ともに有償32ドルでアクセス可能ということですが、1人あたり3,000円以上払うのであれば、どこかレストランに入った方が満足度は高いかと思われます。

ダイナース

ダイナースはカード会社自身でラウンジとの提携を進めており、1,000以上のラウンジが利用可能です。ダイナースSFCプレミアムだけでなく、ダイナースSFCでも利用可能です。ただし、海外ラウンジは、本会員、家族会員毎にそれぞれ年間10回という制限がありますが、私たちは先述の使い方ですので10回あれば十分です。

上記3つの会員サービスの組み合わせ

3つの会員サービスともアクセス可能なラウンジは1,000以上ということで重複しているラウンジもかなりあります。複数人での旅行の際に同じラウンジにそれぞれが別の会員で入場することも比較的容易です。私たちは、過去にケープタウンからクルーガーに向かう際に↓のラウンジに、それぞれPriorrityPass、Dinersで入場しました。かなり居心地の良いラウンジでした。ここはおすすめです。

あとはLCCで香港に行ったときなどですね。プラザプレミアムラウンジもPriorityPass、Diners両対応です、多分LoungeKeyもいけると思います。こちらもサービスはなかなか充実しておりよかったですが、有資格者が多くかなり混雑していました。

他トラベル関係

オンライン旅行代理店(OTA)の割引、リワードポイントアップや空港からの手荷物の宅配などそれぞれあったりしますが、あまり活用していません。OTAへは、ANAマイレージモール経由などでもマイル2重取りできますのでそちらもどうぞ。

あとは、ダイナースクラブは、一休.comで毎月1日に先着で5,000円の割引クーポンなど配っていますが競争率高すぎです。VISAプラチナSFCなどでもRelux提携もあるようですが、カードの選択に影響するようなサービスではないかと思います。

グルメ関係

「食」は私たちの楽しみの1つです。そんな食いしん坊の私たちが、クレジットカードのグルメ系優待で活用しているのが、2名で1名分無料になる優待になります。大体どこのブランドでも用意されており、それぞれ以下のような名称で提供されています。ブランドやカードによりラインナップに違いがあったりしますが基本は同じです。

- VISA 「VISAプラチナグルメクーポン」

- マスターカード 「ダイニング by 招待日和」

- JCB 「グルメ・ベネフィット」

- アメックス 「2 for 1 ダイニング」

- ダイナース 「エグゼクティブダイニング」

この優待には一定の利用価値を見出しています。一時期この優待が付帯するカードを有していましたが、見直し時点では解約済みでした。

年会費が高いプレミアムカードであればどれも対応しているだろうと予想していましたが、対応しているのはVISAプラチナSFCとダイナースの2つのみでした。そしてVISAプラチナSFCが100軒程度なのに対し、ダイナースは、ダイナースSFCで250軒、ダイナースSFCプレミアムにおいては350軒で、差分の100軒には、アランデュカス東京やヘイフンテラスなど超一流のダイニングも含まれており充実しています。このあたり実費で利用する方にはかなり価値が高いと言えるかもです。

ちなみに一番安くこのサービスを利用したい場合は、TRUST CLUB プラチナマスターカードで年会費3,300円です。年間1回利用すれば元取れる感じです、総会員数で按分した時のサービス原価としてはこんなものなんですかね・・・それにしても安い気が・・・

ダイナースクラブは日本語に訳すと「食べる人の会」であり、食事代の後払いをきっかけに設立されただけあって、他にもグルメ系は充実しています。中でもレストランウィークというイベントを主催しており、これはダイナースクラブ会員以外も利用可能ですので認知されている方も多いかと思います。年に2回程度、毎回テーマが異なり、2021年秋はフレンチでいくらかのテーマメニューが設定されていました。対象レストランは通常料金より比較的リーズナブルな価格設定されており新たなレストラン開拓などお試しにいいかと思います。ダイナース会員以外にもオープンなイベントですが、ダイナース会員には優先予約とワンドリンクサービスといった優待があります。

他

チケット手配、ゴルフ関係、電話一本でいろいろ頼めるコンシェルジュサービスなど用意しているカードもありますが、この辺は利用しないのであまり価値を置いていません。特に旅行の手配などは、計画するのが好きですので自分で調べて決めたい感じです。この辺はライフスタイルや趣向により重視する部分が異なってくるところかと思います。

カードのデザイン

これも完全な好みです。とはいえ、携行し、利用頻度を高めるほど目に触れる機会も増えますので好みのデザインの方がいいのも事実です。その点、私(旦那)は、デザインがシンプルで、色は黒、シルバーが好みでゴールドはあまり好きではなく、色数も少なめのカードが好みです。

その観点では、黒&シルバーのみでシンプルなダイナースSFCプレミアムが1番好み、2番目は悩ましいですが、色が黒&シルバーのみだけど文字が多いJCB SFCプレミアム、VISAプラチナSFC、もしくは券面はシンプルだけど青が入っちゃうダイナースSFCでしょうかね。

結果的に選んだ一枚

といろいろなポイントで比較検討してみましたが、まとめるとこんな感じです。

まずはコスパの部分で、明らかに年会費をペイできないアメックスとダイナースのプレミアムは除外です(ダイナースプレミアムの充実したエグゼクティブダイニングは魅力なんですけどね)。

コスパの観点では、年会費16,500円のSFCゴールド(VISA、MasterCad、JCB)が一番ですが、三井住友カードの2種は、海外利用の手数料がかなり高いのが難点です。この点は海外利用がほとんどない方であれば問題にならないかですかね。私たちはそれなりに使うのでSFCゴールド(JCB)が一番ということになります。

海外キャッシングにおいては、現金の両替よりもキャッシングの方が手数料も(繰上げ返済すれば)それほどかからず、手間も少なく便利でよく利用していますが、アメックスは海外キャッシング自体できないというのは不便です、そして三井住友はここでもATM手数料を取るという点気づいていませんでしたがちょっと印象良くないですね。

ラウンジに関してははそれほど強いニーズは持っていませんがあれば幅が広がればという程度です。

そしてグルメ優待が予想外に大きな違いが出ました。別のカードで過去そこそこ活用していた2名で1名分無料の優待は、ダイナースが、プレミアムだけでなくダイナースSFCも対応しており結構魅力です。特にダイナースSFCプレミアムは超一流レストランもラインナップに入っており楽しめそうな印象です。

といったあたりで、モバイル決済はどれも対応、デザインも加味し、、、結果、ANAダイナース スーパーフライヤーズカードを選択、切り替えております。

最後まで争ったのはANAスーパーフライヤーズ ゴールドカード(JCB)でしたが、やはり券面が金色、さらにJCBのロゴ自体3原色であまり、、、という部分が大きく作用しております。決済対応店舗数といった本流のところを後回しにしていますが決済額がそれなりの店舗は概ね対応しているので、高額決済なのに使えなかったという残念なケースには今の所出くわしていません。PayPayのチャージなどダイナースは使えないのでサブで別ブランドを持っておく必要はありますが、トータルでは概ね満足しております。

まとめ

一般的な機能比較ではなく、個人的な利用シーンを全面に押し出したクセの強い比較をご紹介しました。

決済額ごとのパフォーマンス、海外利用時の手数料負担、また、トラベル、グルメなどの機能をどの程度重視するか、最後には完全に趣味趣向によるデザインをも判断材料に加えて、人それぞれ、同じ観点で検討しても異なる結果になること間違いなしです。

一般的には、ANAスーパーフライヤーズ ゴールドカード(VISA)が定石と言われるSFCのカード選択ですが、海外決済手数料などはあまり話題になっていない部分を加味するとベストとは言い切れないかと思います。後はデザインの好みの部分なども満足度には大きく影響するところかと思いますので重視していいところかと思います。

カード入会や見直し → 変更などは、入会後の決済額に応じたボーナスマイルなど派手なキャンペーンも結構頻繁に行われていますので、それらタイミングも満足度は高いかと思います。ご参考になれば幸いです。

関連記事

貯めたANAマイルの発券事例はこちらで。有償チケットでは手配が難しいルートの活用が醍醐味かと思います。

もしくは、スーパーソニックに。

特定のロイヤリティに集中することと相反する考え方ですが、一方ではこうした考え方があるということもご参考になればと思います。